Scăderea prețurilor locuințelor și accesul mai facil la credite ieftine, în special datorită programului Prima Casă, fac ca românilor să le fie mult mai ușor să cumpere o casă în prezent decât în perioada de boom economic. Totuși, democratizarea creditului de casă face ca patru din zece debitori să aibă venituri de sub 1.700 de lei pe lună, iar aceștia sunt vulnerabili la o creștere a dobânzilor.

Pentru români n-a fost niciodată mai ușor în ultimii 14 ani să cumpere o casă, arată datele BNR. Prețurile apartamentelor s-au redus puternic după spargerea bulei imobiliare din perioada 2005-2008, în timp ce accesul populației la credite e din ce în ce mai ridicat. Practic, românii nici nu trebuie să mai economisească semnificativ pentru a lua o casă, din moment ce programul cu garanții de stat Prima Casă a dus nivelul avansului la valori foarte reduse.

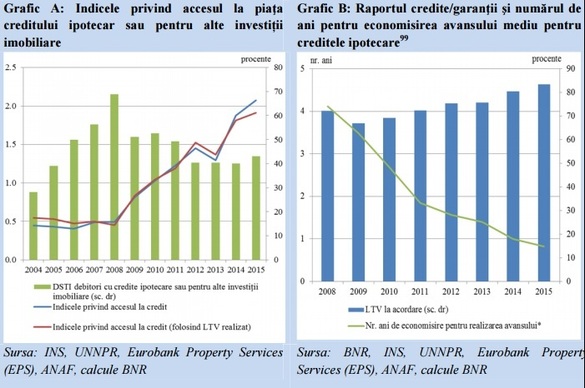

Românii pun mai puțin capital atunci când achiziționează o locuință, la o medie de 17% pe anul trecut, față de aproape 30% în 2008. Timpul necesar pentru a strânge avansul a scăzut de la peste trei ani și jumătate la sub un an. Dacă iei un credit de consum, cum fac 14% dintre cei care iau credite ipotecare, atunci nici nu mai trebuie să pui bani deoparte.

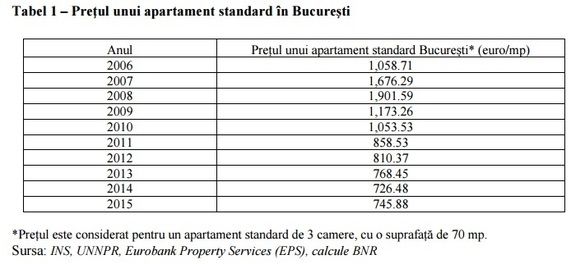

CITEȘTE ȘI EXCLUSIV Topul integral al băncilor după active în 2015. Primele trei bănci au 42% din piațăÎn 2015, arată datele BNR, prețul locuințelor a avut prima creștere anuală după căderea abruptă din 2009. Astfel, dacă în 2008 prețul mediu al unui metru pătrat pentru un apartament de trei camere din București era de peste 1.900 de euro, acesta a coborât până la 726 de euro în 2014 și a crescut cu circa 20 de euro în 2015.

Perioada necesară pentru achiziționarea unei locuințe, calculată ca raport între preț și venituri, a scăzut de la 22 de ani în 2008 la 7 ani în 2015.

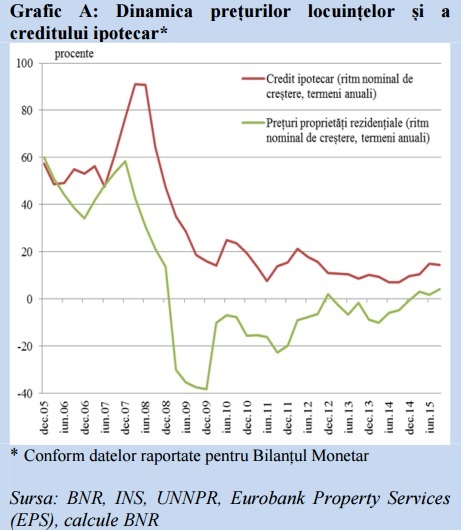

Tot BNR arată corelația dintre evoluția creditului și evoluția prețurilor proprietăților rezidențiale.

Când creditul ipotecar creștea cu rate de peste 50% pe an, prețurile apartamentelor creșteau așijderea. Spargerea bulei imobiliare a dus la o corecție severă a prețurilor, dar creditul a continuat să curgă, de această dată cu rate mai mici de creștere și mai ales cu garanții de stat. Nu putem să nu ne întrebăm dacă corecția prețurilor caselor n-ar fi fost și mai mare, deci achiziția de locuințe ar fi fost și mai accesibilă, dacă statul n-ar fi introdus subvenția de risc prin Prima Casă, cu avans de doar 5%.

BNR notează că gradul de îndatorare a debitorilor cu credite ipotecare a scăzut puternic față de perioada de boom, când ajunsese la 70%, cu mult peste nivelul de 45% considerat acum critic de BNR. Totuși, anul trecut gradul de îndatorare, calculat după serviciul datoriei raportat la venituri, a crescut cu cinci puncte procentuale față de 2014.

CITEȘTE ȘI Olteanu, BNR, despre darea în plată amendată: O parte din problemele pe care le-am ridicat au fost rezolvate, altele nuÎn același timp, indicele privind accesul populației la credite, calculat ca raport între venitul disponibil și venitul necesar pentru a contracta un credit, a crescut de patru ori față de perioada de boom, ceea ce înseamnă că e mult mai ușor să te califici la un împrumut ipotecar în ziua de azi, acesta fiind rezultatul evoluției pozitive a costurilor de finanțare, al creșterii veniturilor debitorilor, dar și al corecțiilor prețurilor bunurilor imobiliare.

Numărul persoanelor care au credite pentru achiziția unei locuințe a crescut în perioada de după criza financiară, depășind în prezent cu peste 50% numărul debitorilor care au obținut un astfel de credit în anul 2008, notează BNR.

La sfârșitul anului trecut, aproape 470.000 de români aveau credite imobiliare, dintre care 72% aveau credite ipotecare și pentru investiții imobiliare, iar restul de consum cu ipotecă. Peste 160.000 de români au credite Prima Casă.

Ponderea creditului pentru locuințe a crescut în datoria populației de la 19% în anul 2007, la 46% în luna septembrie 2015, arată BNR.

Deci, în România e bine dacă vrei să-ți iei casă, trebuie numai să vrei. Dar riscuri există? Și BNR vede câteva.

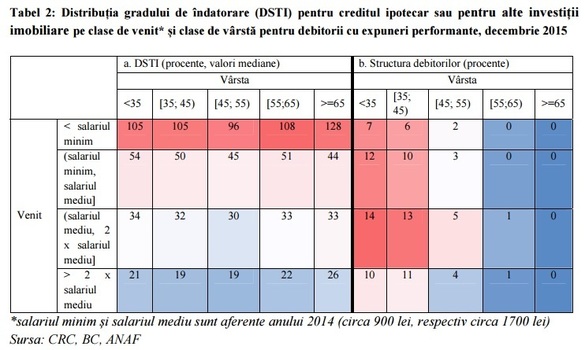

“Din perspectiva riscului de credit, creditul ipotecar sau pentru alte investiții imobiliare poate genera o serie de probleme, pe de o parte din cauza gradului mai ridicat de îndatorare al debitorilor cu acest tip de credit, comparativ cu cel al debitorilor cu credite de consum și, pe de altă parte, din cauza concentrării expunerilor față de debitori din categoriile de venit cu vulnerabilitate ridicată”, se arată în raport.

Problema este că această accesibilitate a pieței creditului a permis și celor cu venituri mici și foarte mici să cumpere o casă, iar un șoc pe rata dobânzii, în condițiile în care creditele sunt pe 30 de ani și de valori mari va limita o posibilă restructurare a creditelor, notează BNR.

La sfârșitul anului trecut, 15% dintre românii cu credite ipotecare aveau venituri sub salariul minim pe economie de circa 900 de lei, aferent anului 2014 și au grade de îndatorare de peste 100%, ceea ce arată că pot să-și plătească încă ratele, deși nu au bani suficienți, pentru că expunerile luate în calcul sunt cele performante.

CITEȘTE ȘI Darea în plată: Comisia Juridică a votat pentru excluderea programului Prima Casă și majorarea plafonului la 250.000 de euroÎncă 25% din românii cu credite au venituri peste salariul minim dar sub salariul mediu de 1.700 de lei aferent anului 2014.

Democratizarea creditului, inclusiv prin programe de subvenționare a riscului de genul Prima Casă, face ca 40% dintre românii cu credite de casă să fie foarte aproape de ceea ce se numește creditare subprime. Efectele acestui tip de creditare vor fi vizibile atunci când vor crește dobânzile.

BNR scrie în raport că materializarea unei creșteri importante a costului de finanțare pe parcursul duratei de viață a acestor credite are o probabilitate ridicată.

Liviu Voinea, viceguvernator al BNR, spune că orizontul de timp în care vom avea un șoc pe rata dobânzii este “foarte îndepărtat”.

“BNR monitorizează necesitatea calibrării instrumentelor macroprudențiale la nivel de debitor pentru creditele imobiliare, în special a gradului maxim de îndatorare (debt-service-to-income, DSTI) pentru a se putea gestiona adecvat o viitoare creștere a ratelor de dobândă”, se arată în raport ca posibilă opțiune a BNR pentru a interveni în piață.

Dacă BNR avertizează asupra riscurilor creșterii creditării, tot BNR avertizează și asupra riscurilor încetinirii creditării, ca urmare a adoptării legii dării în plată.

CITEȘTE ȘI Garanti Bank crește avansul la creditele imobiliare în euroBanca centrală arată că românilor le va trebuie aproape 8 ani să strângă banii pentru a plăti avansul de 35% pentru a cumpăra o locuință de 60.000 de euro, dacă pun deoparte un sfert dintr-un venit mediu obținut de o gospodărie de două persoane. Față de 1,3 ani în cazul creditelor Prima Casă și 3,8 ani în cazul unui credit cu avans de 15%. Totodată, BNR anticipează o reducere a perioadei de creditare de la 30 de ani la 20 de ani, ceea ce va duce la creșterea ratelor cu 40%.

Analiza BNR contrastează cu observația empirică că valoarea proprietăților crește sau scade în funcție de evoluția creditului. Dacă românii nu vor mai lua credite ipotecare timp de 4-8 ani pentru că nu au bani de avans, atunci corecția pieței imobiliare ar trebui să fie în consecință, or BNR estimează o scădere de doar 10% a prețului caselor.

Totodată, dacă Prima Casă este într-adevăr exclusă din legea dării în plată, așa cum a votat Comisia juridică în raportul la lege, atunci programul n-ar avea niciun impediment să continue, deși a ajuns să reprezinte 90% din creditul ipotecar și peste jumătate din creditul pentru locuințe. BNR nu ne spune care sunt efectele legii dării în plată dacă băncile vor da, în continuare, într-o proporție covârșitoare, credite cu avans de doar 5%.

Peste 90% dintre români sunt proprietari pe casa în care locuiesc, peste media UE, dar jumătate trăiesc în locuințe suprapopulate, arată BNR. Totuși, în timp ce populația țării a scăzut cu trei milioane de locuitori în perioada 1994-2014, numărul locuințelor a crescut cu un milion, în condițiile în care populația a îmbătrânit, ceea ce e de natură să acționeze împotriva cererii de credite.