Finanțele debitorilor sunt amenințate de creșterea dobânzilor din ultima vreme. Cu cea mai mare temere se uită la ratele mărite împrumutații care au credite ipotecare legate de ROBOR, care recent a depășit 5% și a ajuns la cele mai ridicate niveluri din ultimii 9 ani. Indicatorul de referință pentru creditele acordate consumatorilor (IRCC) este mai mic în prezent, dar va crește și el în trimestrele următoare. Cu toate acestea, la unele bănci schimbarea imediată a referinței din contract este rentabilă.

Profit.ro a întrebat principalele 10 bănci din România dacă debitorii pot solicita schimbarea referinței ROBOR din contractele încheiate înainte de 2019 cu IRCC și în ce condiții se face această mișcare - Vezi mai jos răspunsurile

Creșterea dobânzilor era așteptată după criza COVID, în contextul creșterii inflației, dar finanțele debitorilor par să fie amenințate de o creștere mai accelerată, îngrijorătoare fiind mai ales creșterea ROBOR.

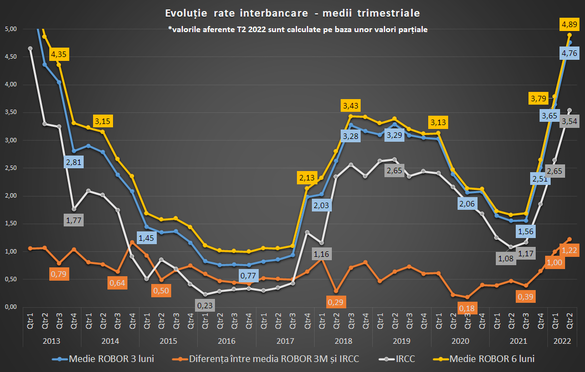

Cotația ROBOR la 3 luni, folosită ca referință pentru creditele cu dobândă variabilă a sărit de la o medie trimestrială de 2,5% în ultimul trimestru al anului trecut la 3,65% în primele trei luni din acest an și la 4,75% în aprilie și început de mai. În ultima săptămână a depășit chiar și 5% pe an, lucru care nu s-a mai întâmplat din aprilie 2013.

IRCC, care este obligatoriu pentru contractele cu persoanele fizice după primăvara lui 2019, este bazat pe dobânzile efective la care băncile plasează depozite între ele. Cea mai mare parte a acestor împrumuturi interbancare se face pe termen scurt, astfel că nivelul IRCC este puternic influențat de ratele pentru facilitățile permanente ale băncii centrale – când este excedent de lichiditate, un rol important îl joacă dobânda la depozite, iar când este deficit cea la creditul Lombard.

Valoarea IRCC calculată pe baza datelor din ultimul trimestru al anului trecut era de 1,86%. Pentru că modul de aplicare al IRCC a fost defect conceput, această valoare s-a aplicat abia începând cu 1 aprilie și va fi valabilă până la 30 iunie. De la 1 iulie intră în vigoare valoarea calculată pe baza datelor din primul trimestru din acest an, care este de 2,65%. Dar deja vedem o creștere și mai amplă pentru ultimul trimestru – datele sunt parțiale, dar pe 36 de zile din T2 vedem o creștere a IRCC la 3,54% pe an.

Ratele calculate în funcție de IRCC vor crește și ele, așa cum se vede din calcule, dar diferența față de ROBOR rămâne ridicată în perspectivă istorică. Foarte rar s-a întâmplat ca IRCC să fie mai mic decât ROBOR la 3 luni cu 1 punct procentual, așa cum s-a întâmplat în primul trimestru și deja diferența a crescut la 1,2 puncte potrivit calculelor pe datele parțiale din cel de-al doilea trimestru. Această diferență are consecințe în ceea ce privește o potențială schimbare a indicelui în contracte.

Dobânda cheie este la 3%, față de 1,25% în urmă cu un an, și analiștii se așteaptă ca aceasta să crească în continuare, cu încă 0,5 puncte procentuale în mai și până la 4-5% la finele anului, deci mai este spațiu amplu pentru creșterea referințelor.

Ce bănci oferă posibilitatea de a trece la IRCC

Profit.ro a întrebat principalele 10 bănci din România dacă debitorii pot solicita schimbarea referinței ROBOR din contractele încheiate înainte de 2019 cu IRCC și în ce condiții se face această mișcare. Surprinzător, poate, câteva bănci permit această modificare fără niciun cost și, foarte important, fără modificarea marjei. O astfel de modificare a indicelui ar însemna un câștig imediat pentru debitor fiindcă rata curentă scade cu cel puțin un punct procentual.

”BCR acceptă solicitările privind înlocuirea ROBOR cu indicatorul de referință privind creditele acordate consumatorilor (IRCC) în contractele clienților săi, fără niciun fel de condiționare sau cost. Marja nu se modifică, fiind menținută conform contractului încheiat cu fiecare client în parte”, au transmis reprezentanții BCR, a doua cea mai mare bancă după active.

Și banca de stat CEC Bank are aceeași ofertă favorabilă pentru debitori.

”Pentru a trece de la ROBOR la IRCC pentru creditul tău, este necesar să depui o cerere în orice sucursala CEC Bank. În baza cererii, se va încheia un act adițional la contractul de credit. Marja va rămâne neschimbată. Procesul este unul simplu, fără analiză suplimentară. Pentru creditele Noua Casă, este necesar ca și Fondul să-și dea acordul”, arată reprezentanții CEC.

Aceeași procedură vedem și la Raiffeisen Bank România, care menționează că pentru creditele cu garanții de stat se va ocupa și de demersurile pentru obținerea aprobării.

”Da, se poate face aceasta modificare prin încheierea unui act adițional la contractul de credit, iar în cazul creditelor Prima Casa este nevoie si de obținerea aprobării din partea FNGCIMM (demersurile în acest sens sunt făcute de către bancă). Marja rămâne cea stabilita prin contract, se modifica doar indicele”, spune Daniela Trandafir, team leader credite persoane fizice la Raiffeisen Bank

ING Bank precizează că s-a concentrat în ultima vreme pe acordarea de credite cu dobândă fixă și că ce pot oferi este o refinanțare pentru schimbarea dobânzii, dar că are în pregătire o nouă procedură.

”(...) lucrăm la simplificarea proceselor prin care clienții cu credite ipotecare pot beneficia de oferte de preț adaptate la noul context, prin act adițional. Clienții care și-au arătat interesul pentru modificarea prețului pentru creditul ipotecar vor primi în curând detalii cu privire la ofertele pe care le pot alege, precum și condițiile de accesare, fără a fi necesar să parcurgă toți pașii procesului de refinanțare”, arată Roxana Cristea, Lending Tribe Lead ING Bank Romania.

Refinanțarea este cu totul alt proces față de semnarea unui act adițional pentru schimbarea referinței și înseamnă, în fapt, contractarea unui nou credit și închiderea precedentului, cu toate consecințele care decurg de aici – calificarea privind gradul de îndatorare, parcurgerea procedurilor de contractare, plata unor taxe și comisioane. Și dacă cineva face pasul refinanțării, atunci mai degrabă caută în piață și o ofertă mai bună la altă bancă.

Serviciul de relații cu clienții al BRD, a treia cea mai mare bancă după active, ne-a spus că trecerea la IRCC nu se poate face decât prin refinanțare. ”Doar dacă faceți refinanțare, nu se poate înlocui pur și simplu”, ne-a precizat un operator al băncii de la linia de sugestii și reclamații. După publicarea articolului reprezentanții BRD ne-au trimis o poziție în care arată că trecerea la IRCC s-ar putea face după analizarea situației debitorului.

”Banca va realiza o analiză a situației financiare a clientului și a comportamentului de rambursare din ultimele luni pentru orice solicitare de modificare de costuri, inclusiv pentru trecerea de la ROBOR la IRCC. În privința dobânzii, clienții au mai multe variante : modificarea indexului și păstrarea marjei, trecerea pe o structura de preț din oferta curentă sau o varianta intermediară. Un element important este reprezentat de faptul că schimbarea indexului din ROBOR în IRCC nu este reversibilă, aspect relevant din perspectiva ciclicității evoluției indicilor de referință”, arată reprezentanții BRD.

La OTP Bank, ne transmite operatorul din call center, doar printr-o refinanțare se poate face schimbarea din ROBOR în IRCC.

Nici reprezentanții Băncii Transilvania, cea mai mare bancă din piață, nu au răspuns solicitării Profit.ro. Operatorul de la relații cu clienții ne-a spus că se poate face modificare, doar la nivel pe unitate bancară, însă n-a putut însă să precizeze dacă aceasta presupune modificarea marjei contractuale – situația ar trebui analizată cu consilierul de credit.

O trecere la IRCC cu creșterea marjei fixe pentru a compensa diferența de dobândă curentă ar fi o mișcare foarte proastă în această perioadă, având în vedere diferența dintre ROBOR și IRCC, cum arătam mai sus.

Nici reprezentanții Alpha Bank și cei ai Garanti BBVA nu au răspuns solcitărilor Profit.ro, în timp ce cei ai UniCredit Bank nu au dorit să comenteze.

Ce economii se pot face la o rată prin trecerea la IRCC

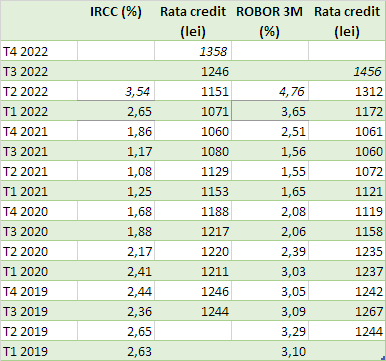

Vom folosi exemplu de credite utilizat și în articolul privind modificarea IRCC de la 1 aprilie. Astfel, pentru fiecare indicator de referință avem câte un împrumut de 210.000 de lei, unul cu dobânda calculată în funcție de IRCC (plus marjă de 2,5 puncte procentuale) și altul cu rata în funcție de ROBOR 3M (+2,03 pp), ambele cu punctul de plecare în primul trimestru din 2019 și cu o durată totală de 300 de luni. Ratele medii de dobândă pentru trimestrul al doilea din 2022 sunt parțiale și luate doar ca indicator general privind evoluția viitoare.

Rata curentă, în luna mai, este de 1.151 de lei pentru împrumutul cu IRCC și de 1.312 lei pentru cel cu ROBOR. Dacă, până la finele lunii, s-ar face modificarea ROBOR cu IRCC în contract și cu păstrarea marjei, de la 1 iunie rata ar fi de 1.096 de lei, mai mică cu 216 de lei sau cu 16%. De la 1 iulie rata ar crește la 1.189 de lei și apoi de la 1 octombrie (pe date parțiale) la 1.298 de lei.

Fără tranziția de la ROBOR la IRCC rata ar crește (pe date parțiale) la 1.456 de lei din 1 iulie, iar pentru mai departe nu avem cum să calculăm nici măcar orientativ. Dar în orice situație, cel puțin până dobânzile o vor lua din nou în jos, trecerea la IRCC cu menținerea marjei este avantajoasă pentru client. De altfel, ca medie trimestrială, ratele care stau în spatele IRCC nu au fost niciodată sub cele ale ROBOR la 3 luni, ceea mai mică diferență fiind de 0,18 pp.