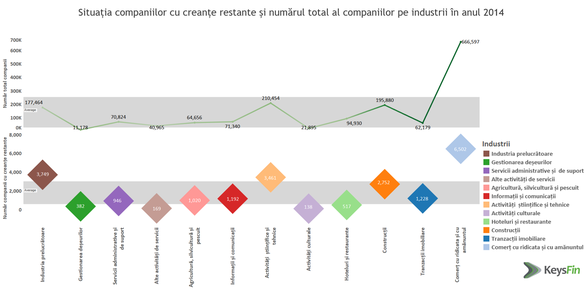

Economia dă semne de revenire însă, dincolo de datele de pe hârtie, realitatea ascunde riscuri semnificative, în principal cel de neplată a facturilor, ultimele date oficiale disponibile, care indică situația de la finalul anului 2014, relevând că cele mai multe facturi neachitate erau în industria prelucrătoare și comerț.

Valoarea totală a facturilor restante se situa, la finalul anului 2014, la 57,8 miliarde de lei, în creștere față de anul anterior (57,7 miliarde lei) și la un nivel apropiat de cel înregistrat în vârful crizei economice (2010-2012), relevă o analiză a KeysFin.

Cele mai multe facturi neachitate erau înregistrate în industria prelucrătoare, de 13,99 miliarde lei. La un nivel apropiat se situează comerțul, cu o cifră totală de 13,16 miliarde lei.

CITEȘTE ȘI Supraviețuitorii crizei: Cum arată astăzi portretul omului de afaceri român

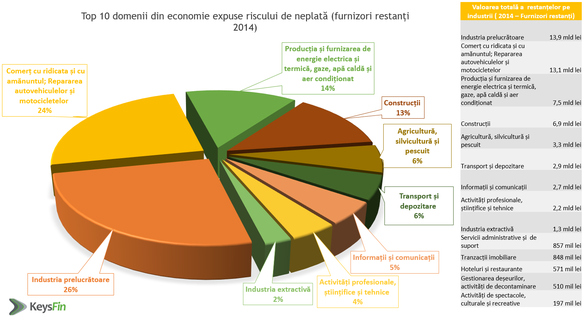

CITEȘTE ȘI Supraviețuitorii crizei: Cum arată astăzi portretul omului de afaceri român Astfel, domeniile cu cel mai ridicat risc de neplată din economia românească sunt industria prelucrătoare (26%), comerțul și reparația autovehiculelor (24%), producția și furnizarea de energie electrică și termică (14%) și construcțiile (13%).

Click pe imagine pentru a o mări

În clasament se mai situează, cu procente importante, transporturile și agricultura, cu câte 6%, comunicațiile cu 5 procente și activitățile profesionale, științifice și tehnice, cu 5%.

CITEȘTE ȘI Supraviețuitorii roller-coaster-ului economic de după ‘89: buticuri și afaceri de cartier, dar și companii mari

CITEȘTE ȘI Supraviețuitorii roller-coaster-ului economic de după ‘89: buticuri și afaceri de cartier, dar și companii mari Cele mai multe firme care nu își plăteau la timp facturile erau din sectorul comerțului (6502) , urmate de cele din domeniul industriei prelucrătoare (3749), activități științifice și tehnice (3461) și construcții (2752). Cu mai mult de 1.000 de firme indisciplinate din punct de vedere al onorării contractelor se mai aflau tranzacțiile imobiliare, agricultura și informații&comunicații.

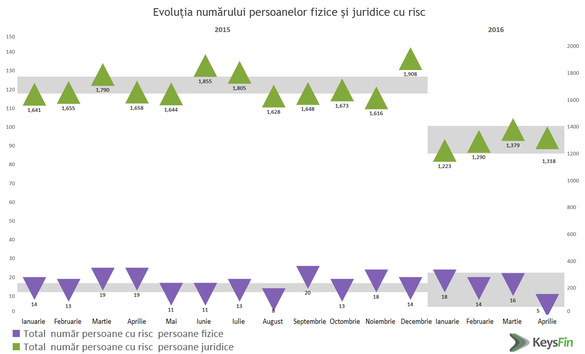

Potrivit analiștilor, estimările arată că intervalul 2015-2016, chiar dacă încă nu există date oficiale, se situează pe coordonate similare.

Click pe imagine pentru a o mări

“Companiile continuă să înregistreze dificultăți în derularea contractelor, mediul de afaceri fiind încă grevat de blocajul financiar și de măsurile luate de companii în perioada de criză. Așa numita finanțare pe banii partenerului încă funcționează, chiar dacă este păguboasă pe termen lung, erodând puternic relațiile de afaceri”, afirmă analiștii.

CITEȘTE ȘI Numărul firmelor dizolvate a crescut cu 52,1%, iar suspendările de activitate s-au majorat cu 9,46%, în primele 5 luni

CITEȘTE ȘI Numărul firmelor dizolvate a crescut cu 52,1%, iar suspendările de activitate s-au majorat cu 9,46%, în primele 5 luni “Sunt domenii în economie în care termenele de plată depășesc, frecvent, 4-6 luni, inclusiv în domeniile dinamice precum comerțul sau industria de publicitate. Încrederea în relațiile de afaceri rămâne încă la un nivel redus, iar întârzierile la plată reflectă pe de o parte problemele financiare cu care se confruntă firmele, dar mai ales măsurile de protecție pe care acestea și le iau pentru a nu intra în blocaj financiar”, au mai spus aceștia.

Incidentele de plată, în creștere

Analiza arată, totodată, că plățile cu instrumente de debit refuzate de bănci au crescut de peste trei ori în mai față de aprilie 2016, la 490 de milioane de lei, de la aproape 150 de milioane de lei.

Statistica alăturată, realizată din datele colectate la Centrala Incidentelor de Plăți din Banca Națională a României, arată că, în comparație cu anul trecut, plățile cu instrumente de debit refuzate de bănci au crescut cu 3,6%, față de iunie 2015, când se situau la 477 de milioane de lei.

Și numărul operațiunilor refuzate de bănci a crescut în mai 2016 la 6.502, de la 5.535 în luna precedentă. Vestea bună este că acestea se află sub nivelul consemnat în urmă cu un an, când au fost înregistrate 7.917 incidente de plată.

Click pe imagine pentru a o mări

Cele mai multe instrumente refuzate de bănci sunt plățile cu bilete la ordin, numărul acestora crescând la 6265 în luna mai, față de 5263 în luna anterioară. Valoarea acestora a însumat 481,6 milioane de lei în mai 2016, în creștere de la 142,7 milioane de lei în luna anterioară.

Și în cazul plăților cu cecuri, sumele refuzate la plată au crescut, de asemenea, în mai față de aprilie, de la 7,2 milioane de lei la 8,6 milioane de lei.

Tu știi cu cine faci business?

Business-ul reprezintă, în aceste condiții, o misiune riscantă în absența unor informații concrete privind partenerii cu care faci afaceri.

CITEȘTE ȘI EY: Digitalizarea va schimba profund modelele de business ale firmelor din România

CITEȘTE ȘI EY: Digitalizarea va schimba profund modelele de business ale firmelor din România "Să știi în ce situație financiară se află firma cu care lucrezi, cum stă cu datoriile, în ce diferende juridice se află etc. - sunt date care te pot ajuta să iei o decizie optimă atunci când vine vorba de valoarea contactului, câtă marfă îi pui la dispoziție, ce servicii poți să îi prestezi, să ai siguranța că îți vei primi banii", afirmă experții.

"Sunt mulți oameni de afaceri care, prin intermediul serviciilor de business information, de exemplu, isi caută posibili parteneri de business. Dau căutare după CAEN, după oraș, cifră de afaceri, își stabilesc un profil de posibil asociat și apoi își generează rapoarte concrete care îi pot ajuta să genereze relații de afaceri pe baze solide. Concluzia este că, indiferent de dimensiunea business-ului, istoricul, situația acesteia, astfel de informații sunt esențiale pentru a creiona o evaluare care să includă atât aspectele pozitive cât și cele cu potențial negativ în relația cu partenerul de afaceri. Pe baza acestui raport, departamentele financiare, managerii în principal, își pot dimensiona contractele, așteptările și măsurile de prevenire pentru a exploata potențialul de dezvoltare dar și pe cel de risc", au mai spus analiștii.