Listate în același timp, la debutul lunii decembrie, titlurile de stat denominate în lei indică un ecart foarte mare al randamentelor după o lună și jumătate de tranzacționare. Investitorii premiază lichiditatea sporită a titlurilor la 3 ani.

Ai pus 1.000 de lei în titluri de stat cu gândul că vei încasa la scadență, peste 1 an, 1.035 de lei. În același timp, ai mizat alți 1.000 de lei pentru a obține, pe o scadență de 3 ani, suma de 1.125 de lei. După o lună și jumătate, pe primul instrument poți marca un câștig de maximum 10,20 lei, iar pe obligațiunile cu un termen mai extins, după același interval, poți obține din vânzare un profit de 40 de lei. Titlul de stat cu maturitatea elongată oferă astfel un randament mai mare nu numai pe termen lung, dar și miza acestuia pe termen foarte scurt se dovedește a fi câștigătaore.

Nu este un caz ipotetic. Se întâmplă acum la BVB. Titlurile de stat emise de Ministerul Finanțelor Publice cu maturitate în anul 2023 (R2312A) au în piață un preț de 104,00 lei/unitate la finalul sesiunii de ieri, ceea ce se traduce printr-un randament de 4% obținut numai din decembrie 2020 până în prezent, respectiv echivalentul unei dobânzi anualizate de 33,95%. Prin contrast, obligațiunile guvernamentale cu scadența la 1 an (R2112A) conferă posibilitatea investitorilor să ia de pe masă numai 1,20% în același răstimp, echivalent cu un randament anualizat de 10,18%.

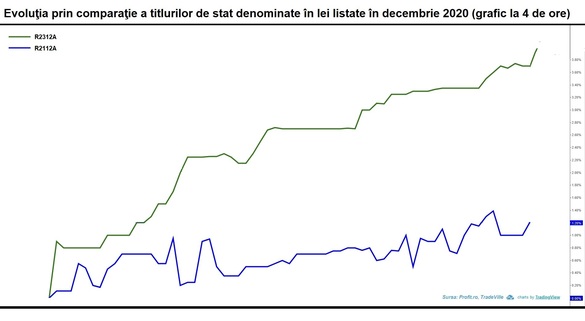

Este rezultatul unei dinamici diferite în piață a celor instrumente de la listarea lor pe data de 7 decembrie. Titlurile de la 3 ani au performat bine încă de la început, dar ecartul a început să se mărească începând cu 16 decembrie. Mișcarea este mai pronunțată în ultimele sesiuni bursiere, așa cum se vede pe graficul la 4 ore atașat.

Creșterea accelerată a titlurilor denominate la 3 luni oferă posibilitatea investitorilor de a lua în numai o lună și jumătate aproape o treime din întreaga valoare agregată a cupoanelor de 12,48 lei pentru fiecare pachet de titlu de 100 de lei în cele 36 de luni până la scadență.

Aparent, piața mizează pe dobânzi în scădere față de cuponul anual de 4% al titlurilor la 3 ani în intervalul de până la maturitate. Practic, investitorii care țintesc plasamente pe termene mai lungi preferă să includă de pe acum, neștiind în ce cantitate și la ce cupoane ale dobânzilor vor veni următoarele emisiuni ale Ministerului Finanțelor Publice. La prețul actual, titlurile cu simbolul R2312A poartă un randament anual de 2,7%.

Premiu pentru lichiditate

O altă cauză pentru care intrările de capital s-au aglomerat pe emisiunea scadentă în anul 2023 este lichiditatea superioară a acestuia. În mod normal, cum maturitatea este prea apropiată, în decembrie 2021 pentru celelalte titluri, acestea sunt mai degrabă inerte în portofoliul investitorilor, în timp ce titlurile la 3 ani oferă posibilități sporite de trading investitorilor cu obiective diferite din punctul de vedere al orizontului de timp.

Astfel, deși titlurile cu maturitate în 2023 concentrează o valoare totală a emisiunii cu doar 40 milioane lei superioare celor la 1 an, valoarea agregată a tranzacțiilor în cele 29 de sesiuni bursiere trecute de la listare este de 16,5 ori mai mare.

Schimburile pe obligațiunile guvernamentale la 3 ani s-au ridicat la 61,88 milioane lei, la o valoare a stocului de 668,39 milioane lei. În același timp, emisiunea de 628,57 milioane lei scandentă în luna decembrie a acestui an (R2112A), abia a adunat transferuri de 3,75 milioane lei.

Deși nu este o rețetă că lucrurile ar putea fi la fel după următorul exercițiu de piață primară a Ministerului Finanțelor Publice, este util pentru investitori să aibă în calcul comportamentul de piață în cazul episodului intrării în piață a titlurilor obligatare emise în decembrie. Pentru investitorii care vor doar să parcheze pentru 2-3 luni un cash excedentar înaintea apariției unor oportunități de plasamente pe piața de acțiuni, ar trebui să aibă în vedere că jocul câștigător ar putea fi pentru obligațiunile de stat cu scadența mai lungă.

De asemenea, pentru investitorii cu orizont investițional de 1 an, potențialul de câștig aparent este limitat pentru achiziția titlurilor la 3 ani emise în decembrie. Practic, întreg cuponul din primul an de 4% a fost cumpărat și singura miză de câștig până în decembrie este o continuare a creșterii în piața secundară. Pe de altă, parte, o achiziție la prețul de 101,20 lei/unitate a titlurilor la 1 an lasă încă pe masă 2,3% din cuponul de 3,5% al dobânzii aferente acestui instrument financiar.