După criză, băncile au făcut preponderent două lucruri: au finanțat statul și au dat credite pentru locuințe, mai ales cu garanții de stat. Legea privind darea în plată amenință planurile de viitor ale bancherilor cu creditul pentru locuințe, cel mai frumos, sănătos și profitabil produs din galantare, motiv pentru care bancherii amenință la rândul lor cu restrângerea creditării.

Cele mai performante credite

Atenția bancherilor față de darea în plată s-a mutat de la portofoliul curent la cel viitor. Raiffeisen Bank a mărit avansul pentru creditele imobiliare la 35% la lei și la 40% la euro, cu 20 de puncte procentuale față de cerințele anterioare.

Mutarea băncii, care, momentan, a rămas singulară în piață, nu rezolvă nimic din stocul curent de credite, dacă legea privind darea în plată va trece într-o formă similară celei adoptate anterior de Parlament. Ce face, însă, e să ia o marjă de acoperire la piața imobiliară pentru o eventuală depreciere viitoare. Datele Băncii Naționale arată o corelare mare între nivelul garanțiilor și nivelul neperformanței - cu cât un credit e mai bine acoperit de prețul imobilului, cu atât sunt șanse mai mici să ajungă restant peste 90 de zile.

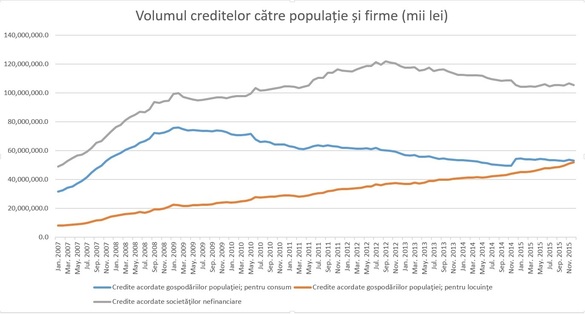

La începutul lui 2007, creditul pentru locuințe era la 7,9 miliarde de lei, dintr-un total al creditului populației de 40,2 miliarde de lei. La sfârșitul lui 2008, împrumuturile pentru achiziția de case au ajuns la 20,9 miliarde de lei, iar creditul populației la 99,2 miliarde de lei. În mod firesc, criza ar fi trebuit să reducă dramatic finanțarea ipotecară a populației, după spargerea unei bule imobiliare. Însă, statul a introdus programul Prima Casă, a preluat riscul - inițial integral, apoi pe jumătate - și creditul pentru locuințe a crescut continuu, chiar și în anul de criză 2009.

CITEȘTE ȘI Sondaj BNR: Băncile anticipează că vor înăspri standardele de creditare pentru imobiliare în primul trimestru

CITEȘTE ȘI Sondaj BNR: Băncile anticipează că vor înăspri standardele de creditare pentru imobiliare în primul trimestru La sfârșitul lui 2015, românii datorau băncilor aproape 52 de miliarde de lei pentru achiziția de locuințe, dintre care peste jumătate reprezintă finanțare prin Prima Casă, dintr-un total al creditului pentru populație de aproape 108 miliarde de lei.

Spre comparație, soldul creditelor pentru companii a crescut de la 94,5 miliarde de lei, în decembrie 2008, la 105 miliarde de lei în decembrie 2015.

Creditele imobiliare, adică cele acordate de bănci în scopul achiziției unui imobil, aveau o rată de neperformanță de 4,3% la nivelul lunii iunie 2015, potrivit raportului privind stabilitatea financiară publicat de BNR. Niciun alt tip de credit nu stă mai bine.

Nu neapărat prezența garanției ipotecare face aceste credite să fie plătite la timp, arată datele BNR. Creditele de consum garantate cu ipoteci aveau o rată a neperformanței de 12,5%, un nivel similar cu cel al creditelor negarantate.

Spre comparație, rata de neperformanță a creditelor de toate tipurile acordate populației era de 7,5%. Creditele acordate până în anul 2008, înainte de criza economică, cumulează aproximativ 70% din volumul de neperformante, cu o rată de 15,4%.

CITEȘTE ȘI Un Bancorex din ce în ce mai mic

CITEȘTE ȘI Un Bancorex din ce în ce mai mic La companii rata era de 17,9%. Chiar și corporațiile mari, cei mai buni clienți persoane juridice ai băncilor, au o rată de neperformanță de 6,2%, mai mare decât cea aferentă creditului imobiliar pentru persoane fizice. Cea mai proastă afacere pentru bănci a venit din finanțarea microîntreprinderilor, unde rata de neperformanță era de 40,5% la nivelul lunii iunie.

Pe sectoare, cel mai proaste credite sunt cele acordate companiilor din construcții, cu un nivel de 39,3% al neperformanței. Nici sectorul imobiliar nu e prea bun platnic, cu o rată de 15,6% a restanțelor de peste 90 de zile la plata ratelor.

Băncile recuperează 75% din valoarea împrumuturilor imobiliare acordate persoanelor fizice. De la firmele rău-platnice, bancherii iau mai mult praful de pe tobă, având în vedere că aproape trei sferturi din creditele neperformante sunt generate de companii în insolvență. Cum insolvența în România e o boală lungă, care se termină cu decesul firmei, BNR a recomandat băncilor să scape de aceste expuneri, ceea ce s-a și întâmplat parțial în ultimii doi ani.

Dobânzi mai mari decât la firme pentru creditele în euro

Dacă populația are un comportament mult mai bun la plată decât firmele, mai ales când ia credite pentru casă, atunci ar trebui să fie premiată de către bănci cu rate mai mici, nu? Datele BNR arată că nu e tocmai așa când vine vorba de împrumuturile în monedă străină.

La nivelul lunii decembrie, băncile cereau, în medie, de la populație, o dobândă de 4,25% pentru creditele noi în euro pentru locuințe. De la firme, pretențiile erau mai mici, la 3,14% pe an, pe medie, și 3,08% pentru creditele de peste un milion de euro.

Pentru împrumuturile în sold, populația plătea o dobândă curentă medie de 4,17%, în timp ce firmele plăteau 3,83%. Creditele în valută reprezintă aproape două treimi din totalul împrumuturilor pentru locuințe.

Pentru împrumuturile în lei, care au prins viteză în ultimii doi ani, după ce Prima Casă a trecut exclusiv pe moneda națională și BNR a tăiat dobânda cheie, băncile cer o dobândă efectivă de 4,32% pe an (rata include și comisioanele) pentru creditele pentru locuințe, și o rată curentă de 3,69% pe an, în timp ce firmele plătesc între 4,04% pe an pentru creditele de peste un milion de euro și 4,65% pentru cele de sub un milion de euro. Media dobânzilor cerute firmelor e de 4,32% pe an.

În cazul împrumuturilor în sold, dobânda curentă era de 3,87% pentru creditele pentru locuințe, față de 4,87% în cazul firmelor.

Așadar, clienții cu credite de casă sunt cei mai serioși la plata ratelor, cererea a fost mare în ultimii ani, datorită subvențiilor de risc de la stat, iar dobânzile au fost bune pentru bănci, comparabile cu cele cerute companiilor generatoare de restanțe. Vor renunța băncile la cloșca cu puii de aur prin înăsprirea condițiilor de creditare?

Răspunsul stă în felul în care va proceda statul cu Prima Casă, care a stat în spatele a două din trei credite imobiliare acordate în ultimii ani. Dacă băncile vor primi asigurări că garanția va opera și în cazul dării în plată, atunci riscul de pierdere va fi împărți cu statul, care impune în schimb un avans de doar 5%.

Dacă băncile vor crește avansul peste nivelurile actuale de 15-20% pentru împrumuturile în lei, atunci s-ar putea să revedem o practică mai veche, de dinainte de 2008. Înainte de criză, unii debitori deschideau două credite pentru a lua o casă. Unul de consum, pentru plata avansului, și unul ipotecar, pentru achiziție. În unele cazuri, împrumuturile veneau chiar de la aceeași bancă.

Darea în plată nu operează pentru creditele fără garanții, ceea ce înseamnă că creditorii vor putea urmări veniturile debitorilor până la recuperarea creanței.

Creditele negarantate au dobânzi mai mari, deci rate mai mari decât împrumuturile ipotecare, astfel că importante vor fi veniturile debitorului.