Furnizorul de gaze naturale și electricitate Premier Energy, deținut indirect de fondul de investiții Emma Capital al omului de afaceri ceh Jiri Smejc, vine pe bursă, într-o operațiune anunțată în premieră de Profit.ro, cu o ofertă primară de vânzare a până la 25 milioane de acțiuni nou emise în cadrul operațiunii de majorare de capital social, ce poate fi majorată până la maximum 30 milioane de acțiuni, și o ofertă secundară de maximum 6,25 milioane de acțiuni, ce poate fi majorată până la 7,5 milioane de acțiuni.

Vor fi oferite pentru supra-alocare maximum 4,7 milioane de acțiuni.

3 aprilie - Eveniment Profit Health.forum - Sănătate nouă

16 aprilie - Maratonul de Educație Financiară

Oferta va fi lansată mâine, cu valabilitate până în 15 mai, într-un interval de preț cuprins între 19-21,50 lei, rezultând astfel posibilitatea unei operațiuni de peste 907 milioane lei.

DETALIILE POT FI VĂZUTE AICI

DOCUMENTUL INTEGRAL POATE FI VĂZUT AICI

Acțiunile cu simbolul PE sunt oferite la Intervalul Prețului de Ofertă de 19-21,50 RON/acțiune. Pentru Tranșa Investitorilor de retail, prețul este fix, de 21,50 RON/acțiune, iar pentru Tranșa Investitorilor Instituționali, orice preț din cadrul Intervalului Prețului de Ofertă (inclusiv la limita inferioară și cea superioară a intervalului). Pasul de preț aferent subscrierilor pentru acțiunile oferite realizate de către Investitorii Instituționali este ele 0,01 RON.

Oferta primară este de maximum 25.000.250 acțiuni nou emise în cadrul operațiunii de majorare a capitalului social, putând fi majorată până la maximum 30.000.300 acțiuni, iar cea secundară de maximum 6.250.063 acțiuni existente deținute de EMMA Alpha Holding Ltd, putând fi majorată până la maximum 7.500.076 acțiuni.

Sunt oferite pentru supraalocare maximum 4.687.546 acțiuni, deținute de EMMA Alpha Holding Ltd.

Intermediarii ofertei sunt, în calitate de coordonatori globali comuni, Citigroup Global Markets Europe AG, Unicredit Bunk GmbH - filiala Milano, Wood & Company Financial Servicies a.s. și, în calitate de codeținători ai registrului de subscrieri, Alpha Bank România S.A., BT Capital Partners S.A.. Banca Transilvania S.A. este grup de distribuție.

Societatea va utiliza fondurile obținute în cadrul Ofertei pentru a achiziționa active de energie regenerabilă în România și în Moldova, precum și în vederea acoperirii cheltuielilor de capital realizate cu dezvoltarea de active de producere a energiei regenerabile. Societatea intenționează să distribuie sub formă de dividende 30% - 70% din profitul său net anual consolidat.

Premier Energy Group a transmis anterior că intenționează să obțină aproximativ 100 de milioane de euro, rezultate dintr-o majorare de capital cu excluderea drepturilor de preferință, iar principalul său acționar, EMMA Capital, al omului de afaceri ceh Jiri Smejc, intenționează să vândă acțiuni existente în valoare de aproximativ 25 de milioane de euro.

Profit.ro a anunțat anterior, din februarie, că Premier efectuează primele demersuri pe lângă potențialii investitori pentru a sonda interesul privind participarea acestora la o operațiune de listare.

Operațiunea de listare a fost avizată în urmă cu doi ani de ASF.

Detaliile ofertei

• Oferta va permite investitorilor accesul la o oportunitate de investiție atractivă, listată la bursă (după Admitere), în domeniul tranziției energetice în Europa de Sud-Est, care oferă o creștere solidă, completată de dividende generoase și o abordare robustă a principiilor ESG.

• În legătură cu Oferta, Premier Energy Group intenționează să obțină aproximativ 100 de milioane de euro rezultate dintr-o majorare de capital cu excluderea drepturilor de preferință, iar principalul său acționar, EMMA Alpha Holding Ltd. ("EMMA Capital") intenționează să vândă acțiuni existente în valoare de aproximativ 25 de milioane de euro (împreună "Tranzacției de Bază"). În plus, Oferta va beneficia, de asemenea, de o opțiune uzuală de supra- alocare oferită de EMMA Capital de până la 15% din Tranzacția de Bază. Structura finală a Ofertei va fi stabilită în apropierea lansării Ofertei și comunicată înainte de lansarea acesteia.

• Societatea va utiliza veniturile din Ofertă pentru a finanța creșterea viitoare, în special în segmentul producției de energie regenerabilă.

• După finalizarea IPO, EMMA Capital va continua să dețină majoritatea acțiunilor în Premier Energy.

• Interdicții de înstrăinare a acțiunilor sunt de așteptat, potrivit practicii, atât pentru Societate (360 de zile) cât și pentru EMMA Capital (180 de zile). În plus, va exista o interdicție de înstrăinare de 2 ani pentru CEO-ul Societății, Jose Garza, și pentru CFO, Petr Stohr, care intenționează să subscrie în cadrul Ofertei.

• Oferta ar putea fi finalizată în mai 2024, în funcție de condițiile de pe piața de capital.

• Acțiunile vor fi oferite și tranzacționate, după Admitere, în lei. Informații detaliate despre Ofertă vor fi publicate după aprobarea Prospectului.

• Citigroup, UniCredit Bank GmbH (Sucursala Milano) și WOOD & Company acționează în calitate de Coordonatori Globali Comuni în legătură cu Oferta. Alpha Bank România S.A. și BT Capital Partners S.A. acționează în calitate de Deținători Comuni ai Registrului de Subscrieri. STJ Advisors acționează în calitate de Consultant Financiar al Societății în legătură cu Oferta. UniCredit S.p.A. acționează, de asemenea, în calitate de Consultant ESG.

"Achiziția CEZ Vânzare este un pas extrem de important în strategia noastră de dezvoltare locală și regională, în linie cu planul anunțat de a deveni o platformă energetică regională. Suntem implicați pe termen lung în distribuția și furnizarea de gaze naturale în România, precum și în producția și furnizarea de energie electrică din surse regenerabile. Avem un business care se extinde atât organic, cât și prin achiziții și fuziuni, iar obiectivul nostru este integrarea pe verticală. Așadar, preluarea CEZ Vânzare creează sinergii în grupul nostru și ne completează portofoliul", spune Jose Garza, CEO al Premier Energy.

Vara trecută, Premier Energy, companie de distribuție și furnizare a gazelor naturale, precum și de producție de energie electrică, deținută indirect în România de fondul de investiții Emma Capital, al omului de afaceri ceh Jiri Smejc, a preluat operarea rețelei de distribuție a gazelor din municipiul Drobeta Turnu Severin.

Premier Energy este furnizor pentru consumatori casnici și non-casnici (din zona de retail, industrie, comerț), operează și deține o rețea de distribuție de gaz în și în jurul capitalei București, zona de sud și de vest a țării, cât și în localități mai mici din partea de nord a României (în total 2.500 de km de rețea).

Grupul are peste 1.000 MW capacitate de generare a energiei electrice regenerabile în proprietate, management sau în dezvoltare în România și Moldova, împreună cu una dintre afacerile cu cea mai rapidă creștere în furnizarea de energie electrică din surse regenerabile în ambele țări.

Operatorul este deținut de Premier Energy PLC, grupul de infrastructură și gaze care operează în Republica Moldova și România.

În România, Grupul este al treilea cel mai mare distribuitor și furnizor de gaze naturale cu peste 150.000 de puncte de consum. De asemenea, este cel mai mare distribuitor și furnizor de energie electrică din Moldova, cu aproape un milion de puncte de consum și peste 840.000 de clienți, deservind aproximativ 70% din populația Moldovei.

În urma achiziției CEZ Vânzare în România, Premier Energy Group deservește în total un număr de aproximativ 2,4 milioane de clienți de energie electrică și gaze naturale în România și Moldova (o creștere de aproximativ 1,4 milioane), majoritatea fiind clienți casnici și întreprinderi mici.

Înființată în 2007, Premier Energy operează ca distribuitor și furnizor pe piața gazelor naturale din România, fiind al treilea mare jucător de profil, după Engie și E.ON. Compania este deținută de holdingul din energie Premier Energy PLC înregistrat în Cipru, controlat indirect de omul de afaceri ceh Jiri Smejc, prin intermediul fondului de investiții Emma Capital.

Totodată, Premier Energy PLC este cel mai mare distribuitor și furnizor de energie electrică în Republica Moldova, cu o cotă de piață de circa 70%.

Jiri Smejc exercită și funcția de CEO al PPF, cel mai mare fond de investiții din regiune, cu active de peste 42 de miliarde de euro. Fondul Emma Capital are 65.000 de angajați la nivel mondial și active brute totale de aproximativ 14,5 miliarde de euro.

Premier Energy Group a fost înființată în 2012, a intrat pe piața gazelor naturale din România în 2013, iar pe piața energiei electrice din Republica Moldova în 2019. Compania este deținută integral de EMMA Capital.

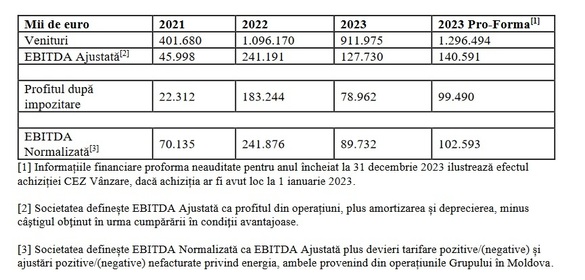

În anul încheiat la 31 decembrie 2023, Grupul a generat venituri consolidate de 912,0 milioane de euro, profit net de 78,8 milioane de euro și EBITDA ajustat de 127,7 milioane de euro.

Obiectivul Premier Energy Group este de a atinge o capacitate instalată de energie regenerabilă, deținută sau administrată, între 1.400 MW și 1.600 MW până la sfârșitul anului 2026. Grupul se așteaptă la investiții continue în activele și dezvoltările din domeniul energiei regenerabile, România urmând să implementeze o capacitate eoliană și solară suplimentară de aproximativ 11 GW pentru a ajunge la un total de aproximativ 16 GW până în 2030.