Sectorul bancar a înregistrat un excedent de lichiditate în raport cu banca centrală de 26 de miliarde de lei în iulie, în creștere față de luna precedentă. Ratele interbancare de dobândă au scăzut ușor.

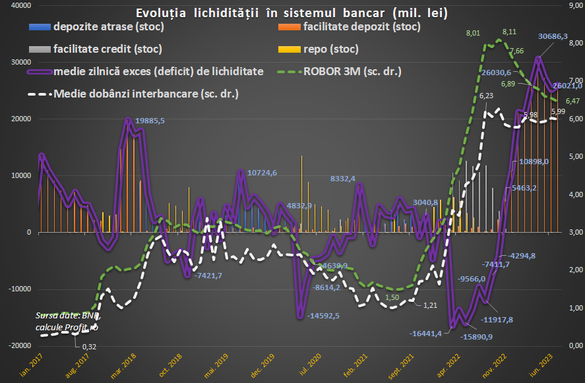

Excedentul mediu zilnic de lichiditate din sectorul bancar a fost de 26 de miliarde de lei în iulie, față de 25,2 miliarde de lei în iunie și 27,3 miliarde de lei în mai, arată calculele Profit.ro, pe baza datelor de la Banca Națională a României.

Băncile nu au luat niciun leu de la facilitatea de credit a BNR și nici nu a fost ținută nicio operațiune repo. În schimb, au plasat 26 de miliarde de lei în fiecare zi la facilitatea de depozit, pentru care au primit o dobândă de 6% pe an. Nici în iulie BNR nu a utilizat operațiunile de atragere depozite, care se fac la o rată de dobândă de 7%, egală cu rata cheie.

Nici faptul că băncile au plasat peste 8 miliarde de lei în certificate de trezorerie pe termen de două luni în iulie nu a schimbat poza lichidității, în condițiile în care obligațiuni de stat de peste 10 miliarde de lei au ajuns la scadență chiar la finele lunii iunie.

Dobânzile au scăzut ușor în piața interbancară luna trecută. Cotația ROBOR la 3 luni an ajuns la 6,47%, de la 6,55% în luna precedentă, în timp ce media dobânzilor la depozitele interbancare a scăzut la 5,99%, de la 6,03%.

Analiștii se așteaptă ca rata dobânzii facilității de depozit să rămână în continuare relevantă pentru dobânzile din piață, câtă vreme băncile au atât de mulți bani pe care nu au unde să îi plaseze, motiv pentru care rata medie la tranzacțiile interbancare, pe seama căreia se calculează IRCC, a rămas în jurul a 6%.

Cursul a scăzut ușor luna trecută, cu circa 0,6% la sub 4,94 lei/euro, dar a revenit spre 4,95 în august. Poziția lichidității este influențată și de intervențiile băncii centrale în piața valutară. Dacă BNR cumpără valută, atunci eliberează lei în piață, leul se depreciază, lichiditatea crește. Invers, dacă BNR vinde valută, atunci distruge lei din piață, cursul scade, lichiditatea scade.

”Ne așteptăm ca BNR să profite de oportunitatea pentru a mai retrage niște lichiditate din piață dacă EUR/RON crește. Pe termen lung, ne așteptăm ca BNR să mute pragul EUR/RON cel puțin încă o dată și ar trebui să vedem nivelul de 5,02 până la finele anului”, arată economiștii ING Bank într-o notă publicată după ședința de politică monetară de luni.

Economiștii cred că BNR va reduce dobânzile anul viitor, pe măsură ce inflația va scădea sub nivelul de 7%. Relevante sunt și deciziile altor bănci din regiune, în special cele ale Băncii Poloniei, în condițiile în care activele în lei trebuie să păstreze un anumit diferențial de dobândă pentru a rămâne atractive pentru investitori.

BNR va prezenta noua prognoză de inflație miercuri. În decizia de politică monetară a arătat că sunt mari incertitudini generate de măsurile fiscale ce se prefigurează.